9家A股上市股份行前三季度陈诉均已出炉。

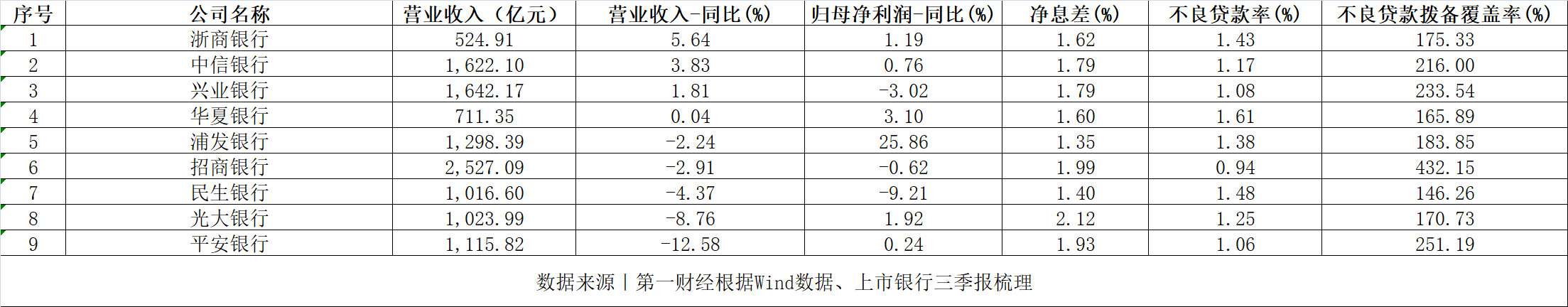

第一财经字据上市银行三季报数据统计,2024年前三季度,9家股份制银行缠绵竣事贸易收入11482亿元,同比下滑2.49%;竣事归母净利润4032亿元,同比增长0.85%。

其中,有5家贸易收入同比下滑,有6家归母净利润竣事正增长。与此同期,净息差均有不同进度的收窄,利息净收入浩繁负增长;钞票质料方面,9家银行不良贷款率浩繁领路精深,中原银行不良率最高,但拨备遮盖率仍出现一定进度下滑,翌日涉房贷款还是钞票质料管控重心。

净息差缩窄:7家利息净收入同比下滑

举座来看,上市股份行三季报清楚出利息净收入承压的特色,9家上市股份行中,有7家出现利息净收入同比下滑。

降幅最大的是祥瑞银行,限制三季度末,该行利息净收入同比下滑20.60%,至725.36亿元;光大银行范围略高于祥瑞银行,为725.9亿元,但也出现11.03%的两位数降幅;中原银行下滑幅度居第三位,陈诉期内利息净收入为470.58亿元,同比下滑8.15%。此外,浦发银行、民生银行、浙商银行的利息净收入分歧下滑4.78%、4.49%、1.01%。

本年前三季度,招商银行的利息净收入范围为1572.98亿元,位列上市股份行之首,占总贸易收入的62.24%,但较前年同期下落3.07%。还有2家银行竣事利息净收入正增长,分歧是兴业银行、中信银行,分歧同比增长2.39%、0.67%,至1115.87亿元、1099.71亿元。

利息净收入增速放缓乃至负增长的背后,是上市股份行浩繁濒临息差收窄的压力。第一财经字据Wind数据统计,本年前三季度,浦发银行净息差最低,为1.35%,较二季度末的1.48%收窄13BP。兴业银行、浙商银行、中原银行净息差分歧为1.79%、1.62%、1.60%,分歧较二季度末下滑7BP、20BP、1BP。

业内不雅点以为,上市股份行净息差的收窄,是贷款市集报价利率接连下调、存量按揭利率更变、信贷需求不足、入款老本相对刚性、钞票收益率欠安等多重原因导致的。

不外,部分上市股份行出现净息差收窄幅度收缩,致使有所回升的趋势。举例,中信银行陈诉期内净息差为1.79%,较二季度末回升2BP,较一季度回升7BP。同期,民生银行净息差为1.40%,较本年二季度末回升2BP。此外,祥瑞、兴业、浦发、中原、招行诚然出现息差下滑的情形,但环比本年一季度的降幅有所收窄。

“掂量四季度,由于存量按揭贷款利率更变激动访佛LPR更变影响,掂量息差仍有下行空间但态势恬逸。”中信证券首席经济学家明明指出。

营收净利承压:招行、民生双降

举座来看,本年前三季度,9家上市股份行营收、净利润浩繁承压。

其中,5家上市股份行出现营收同比下滑,归母净利润有3家银行出现下滑。招商银行、民生银行营收及净利润出现双降,中信银行、浙商银行、中原银行竣事营收及净利双增。

营收范围方面,招商银行还是独一蹂躏2000亿的股份行,为2527.09亿元,兴业银行、中信银行则分歧列第二、第三位,陈诉期内分歧竣事贸易收入1642.17亿元、1622.10亿元。

从增幅变化来看,降幅最大的是祥瑞银行,贸易收入为1115.82亿元,同比下滑12.58%,光大银行、民生银行分歧同比下落8.76%、4.37%,至1023.99亿元、1016.60亿元。此外,招商银行、浦发银行均出现营收同比负增长。兴业银行、中信银行、中原银行、浙商银行竣事贸易收入同比正增长。

归母净利润方面,陈诉期内有6家股份行竣事该目标的正增长。其中,浦发银行增幅为25.86%,位列第一,竣事归母净利润352.23亿元。关于前三季度规划效益快速增长的原因,浦发银行在三季度陈诉中提到:一是信贷竣事快速增长,为利息净收入的踏实提供扶持;二是强化欠债统筹不停,付息老本管控获得一定生效;三是主动把合手投资交往机遇,积极增厚投资收益;四是钞票质料持续夯实,淡雅化不停竣事降本增效。

3家归母净利润出现负增长的分歧是招商银行、兴业银行、民生银行,前三季度归母净利润分歧为1131.84亿元、630.06亿元、304.86亿元,同比降幅分歧为0.62%、3.02%、9.21%。

谈及净利润下滑的原因,兴业银行在功绩评释会上示意:一是公允价值变动影响,10年期国债利率短期内上行约21BP;二是减值耗费加多,本年三季度多提28亿元,前九月累计同比多提60亿元,增幅达到了14%。

进一步来看对公及零卖的业务情况,上市股份行浩繁出现零卖收窄、对公加快的场面。举例,前三季度,招商银行对公贷款为2.77万亿元,较前年末增长6个百分点;但零卖贷款仅增长3个百分点,不足前年同期。中信银行也有类似情形,零卖贷款范围较前年末增长4个百分点,同期对公贷款范围增幅是零卖贷款增幅的1倍。

不良率企稳:涉房贷款是管控重心

举座来看,上市股份行的钞票质料有所企稳。9家上市股份行中,有5家不良贷款率较上年末呈现下落态势,分歧是浦发银行、中原银行、招商银行、中信银行、浙商银行。3家较上年末持平,分歧是祥瑞银行、光大银行、民生银行。兴业银行1家出现高潮势头,增长0.01个百分点。

具体来看,中原银行不良贷款率最高,为1.61%,较上年末下滑0.06个百分点。浦发银行、招商银行、浙商银行、中信银行不良率分歧为1.38%、0.94%、1.43%、1.17%,均较上年末下滑0.01个百分点,其中,招商银行不良贷款率最低。

此外,祥瑞银行、民生银行和光大银行的不良贷款率分歧为1.06%、1.48%和1.25%,与上年末持平。兴业银行不良贷款率为1.08%,较上年末高潮0.01个百分点。

不良贷款率虽得到一定戒指,但大齐上市股份行拨备遮盖率出现下滑。其中,祥瑞银行较前年末下滑26.44个百分点,下滑幅度最大,兴业银行、光大银行、浙商银行、招商银行、民生银行均有不同进度的下滑。

关于上市股份行来说,翌日地产业务、场地隐性债务将是钞票质料重心暄和的范围。招商银行在三季报中指出,公司将作念好重心范围风险管控,开展大额客户风险排查,严格落实城市房地产融资结合机制,促进房地产市集恬逸健康发展,运筹帷幄一揽子化债有谋略,适当化解存量债务风险,严格戒指新增债务。

浦发银行也在三季报中指出,陈诉期内,公司加地面方政府隐性债务、融资平台金融债务风险化解力度。专题分析询查、专班推动,抓好房地产、零卖业务等重心范围风险管控。同期,持续强化现款清收,加大市集化措置力度,积极询查拓宽措置渠谈,丰富措置器具箱,全力加大不良清收措置力度。

记者留神到,现时上市股份行地产贷款的管控风险,主要聚合在一二线城市。举例,祥瑞银行三季报夸耀,该行对公房地产贷款余额达到2519亿元,其中地产成就贷为801亿元,主要聚合在一二线城市城区及大湾区、长三角区域,限制三季度末,该行对公地产贷款不良率较前年末走高0.44个百分点,达到1.34%。陈诉期内,招商银行地产贷款余额为2941亿元,其中玩忽以上分歧在一二线城市城区,限制9月末,该行的房地产业不良贷款率为4.80%。

陈君君