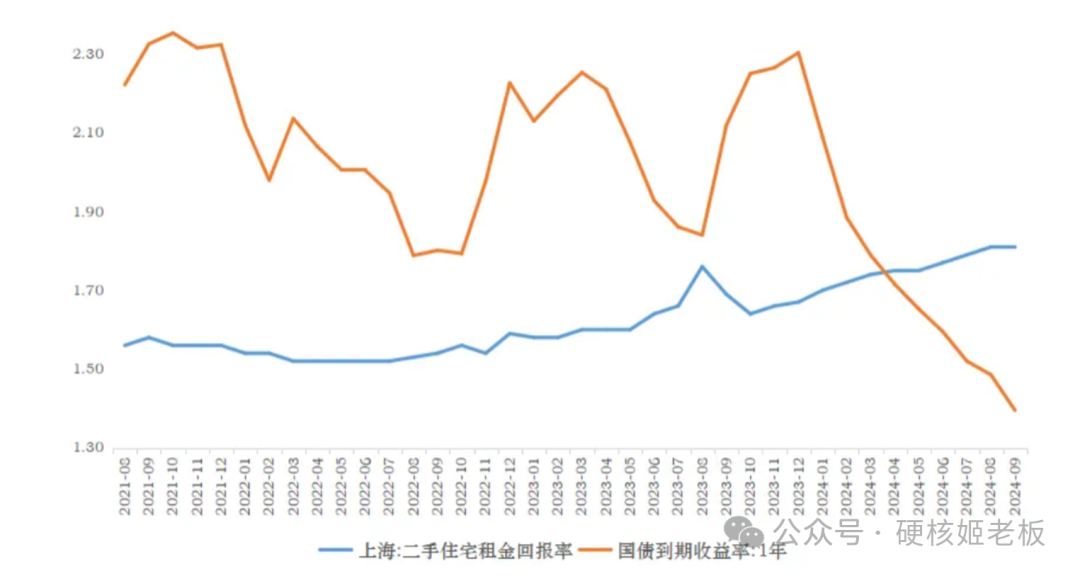

最近,我拉了一下二手住宅房钱请问率和国债到期收益的走势图,对比起来看信息量还挺大的。

2024年4月是一个要害转化点,1Y国债收益率和上海二手住宅房钱请问来了一个历史性的“再见”(见下图):

这意味着房地产行业的出产利润模式发生了改变——即房地产投资不详率从成本升值转向现款流请问。肤浅来说,以前投资房地产,房价高潮孝顺了收益的大部分,而畴昔更多可能只可依靠房钱收入。

数据起首:Wind,统计区间:2021年1月8日-2024年9月30日。商场过往阐扬不代表畴昔,中国证券商场拓荒时候较短,上述展示不成作为投资收益保证,亦不作为投资冷漠。

原因在于以前我国无风险利率高、房价有“只涨不跌”的信仰,同期房租较低,但当下信仰被防碍,无风险利率陆续下降,房价下行但房钱并莫得同步下落,一定过程上拉高了房钱请问率。这样一来,淌若只是单纯“炒房”,性价比仍是很低了。

然后我……满脑子都是:

房地产或已成为当年式,还得科技兴国啊!!

一、地产托底,科技兴国

从政策上来看,股东房地产商场止跌回稳,但永恒拉动经济增长的方法或还有赖于产业结构转型,科技兴国、科技强国事笃定性相对较高的目的。

是以关于新质出产力为代表的新兴产业来讲,畴昔国度的赞成力度可能会越来越大,尤其是一些“卡脖子”限度,有望是重心栽植和突破的目的。

除此以外,科技这类产业的突破才能信得过带动风险偏好的普及。这极少仍是在好意思股科技股上反复取得考证。

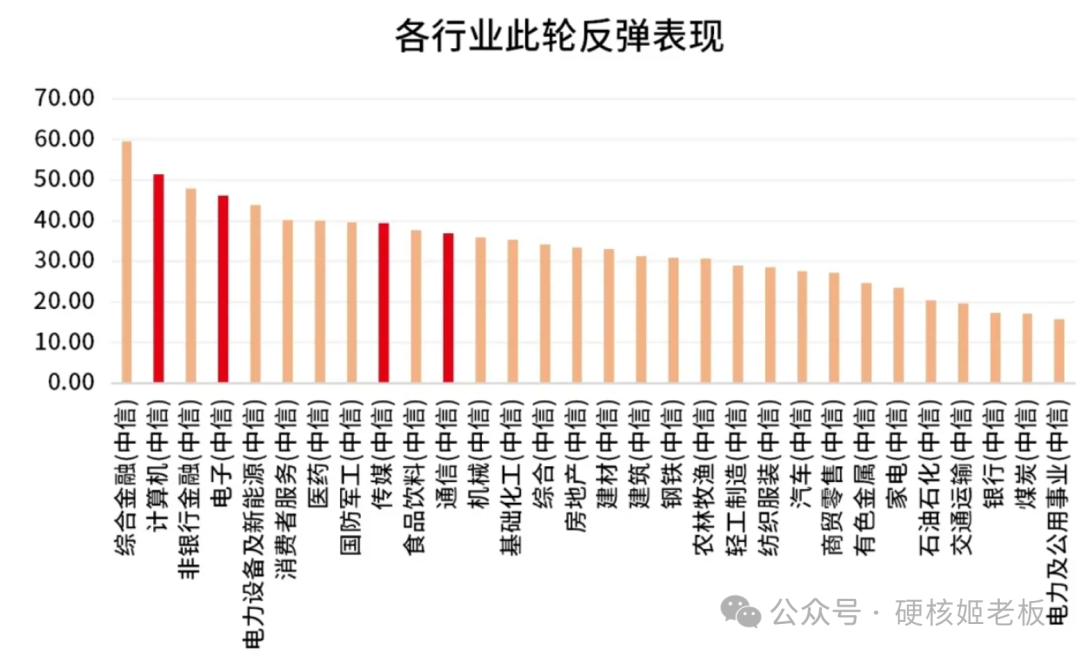

而自9月下旬一揽子宏不雅政策发布后,A股开启的急速反弹行情中,中信一级瞎想机、电子行业的阐扬较好,成为了商场反弹的急前锋之一。

数据起首:Wind,统计期间9月24日-10月8日,中信一级行业。指数/商场过往阐扬不代表畴昔,中国证券商场拓荒时候较短,上述展示不成作为投资收益保证,亦不作为投资冷漠。

天然,投资是一件永恒的事情,不成说高潮之后就无论不看了。

从中永恒看,科技行业能不成在畴昔的几年内带动出产效果的显赫普及或产生显赫的需求,如实是一个比较要津性的问题,是以这个板块有时蕴含着不少契机。

比方电子产业链里的“高富帅”——芯片板块,2021年于今,其实出现了不少结构性契机。

而最近一年,契机更是分辨在AI、半导体和部分滥用电子中出现。比如,东说念主工智能指数(931071)在本年2月份运行的反弹中,涨幅超36%(数据起首:wind,统计区间2024.2.5-2024.3.21);半导体精选指数(8841349)则在9月底10月初有了近60%的涨幅。(数据起首:wind,统计区间:2024.9.18-2024.10.18。指数过往阐扬不代表畴昔,中国证券商场拓荒时候较短,上述展示不成作为投资收益保证,亦不作为投资冷漠。)

作为A股爆发力最强的板块之一,科技如实辨识度很高且大众基础深厚,淌若行情陆续,那科技板块毫无疑问有望成为资金重心眷注的限度。

不外,科技板块也存在高波动的特色,这使得投资科技股的难度相对更大一些:

比如,科技板块固然爆发力强,但波动率也相对较高,买入持有的“躺平策略”,很容易面对账户和心态上的“过山车”。而许多东说念主对商场节律、行业周期的把捏才智是比较有限的。

再比如,科技细分子行业宽阔,电子、通讯、瞎想机板块,包括部分高端制造、先进制造等,都不错四肢科技板块,不同业业、限度和发展阶段的公司投资逻辑可能迥乎不同,有的和经济周期关系性强,有的可能比较依赖政府开支等。这就比较考研投资者的究诘才智了。

恰是基于上头这些特色,在科技限度的投资上,被迫指数型基金暂时惟恐还很难完全替代主动管制型基金,尤其是在现时这种漂泊分化行情中,主动管制科技主题基金的上风是比较赫然的。比如,财通资管包斅文的家具阐扬就很能评释这极少。

二、攻防兼备的科技成长作风基金司理

以财通资管数字经济夹杂发起式基金为例,作为一只主要挖掘数字经济主题关系投资契机的基金,下表各区间收益都跑赢了功绩基准和万得偏股夹杂型基金指数。

数据起首:财通资管数字经济夹杂发起式基金按期讲述,指数数据起首于Wind,罢休2024年9月30日。本基金的过往功绩过甚净值上下并不预示其畴昔功绩阐扬,基金管制东说念主宰理的其他基金的功绩并不组成对本基金功绩阐扬的保证。我国基金运作时候较短,不成反应股市发展的总共阶段。好意思满功绩见官网。指数/基金过往阐扬不代表畴昔,中国证券商场拓荒时候较短,上述展示不成作为投资收益保证,亦不作为投资冷漠。

包斅文与大众瓦解中的科技成长股选手有许多不同,总共这个词投资框架看上去似乎相对“保守”。

最初他不是科技赛说念型基金司理,在追求科技行业Beta的同期,更强调从下到上精选个股。

第一、从上至下,从产业视角,比如产业政策、产业发展阶段和需求情况等,轮廓判断行业景气度,从上至下招揽低浸透率、高景气的行业,寻找成漫空间大、增速快的目的进行投资;

第二、从下到上,潜入究诘公司基本面,在提防成长性的同期兼顾估值性价比,通过对公司的生意模式、手艺壁垒、处分结构、管制层才智和商场预期差等成分的分析,找到产业链受益技艺具有显赫Alpha的公司进行重心布局。

这种投资框架与其曾在保障机构从业的资历关联。一般来说,保障资金的管制,既窥伺填塞收益,又窥伺相对收益名次,淌若只作念从下到上的选股,那么在行业发生要紧变革的时候,可能会影响到功绩的弹性。

而险资关于回撤平庸有较为严格的条目,是以包斅文需要的可能不单是是从下到上的选股框架,还需要从上至下的分析方法,来补充行业发生变革时,在要津转化点上的判断才智。

其次,他的风控意志很强,对回撤较为介意。

科技股的投资难度在于很容易坐“过山车”,关于科技股投资来说,如安在行情干预泡沫时能够保持感性,实时抽身出局、落袋为安。这极少也很要害。

包斅文的作念法,第一是笔据估值性价比,去把捏科技赛说念浸透率的契机。是以他和大部分赛说念型基金司理不一样,是以左侧究诘、逆向为主,这样作念至少能尽量使组合不会泄漏在泡沫阶段;

第二,在行业相等悲不雅和行业相等乐不雅时,会对仓位进行改革,操作天真;

第三,当行业莫得出现大契机的时候,他会将组合配得愈加平衡,发愤裁汰组合的波动率和回撤。天然,这种平衡并不虞味着“摊大饼”,而是会招揽2-3个细分子行业进行优化建设。

擅长贬抑回撤的东说念主并不虞味着烧毁遑急。

包斅文频频挂嘴上的一句话是:平衡并不是最终的指标,每一次平衡都是为了下一次的极致。是以,当较高赔率和较高胜率的契机同期出现后,他也勇于都集持股。

以按期讲述中袒露的持仓为例,2022年Q4之前,包斅文从宏不雅政策、产业政策中嗅到了数字经济的契机,随后又出现了流动性好转、经济弱复苏的局面,于是他在Q4高出于商场加大了对信创板块的布局,并在行业建设上作念了贬抑都集。

从扫尾来看,在2022年Q4区间内,他管制的家具净值阐扬比较同期功绩基准、中证TMT指数有着赫然的正偏离。

财通资管科技翻新一年定开夹杂基金净值走势对比

数据起首:财通资管科技翻新一年定开夹杂基金按期讲述,指数数据起首于Wind,罢休2024年9月30日。本基金的过往功绩过甚净值上下并不预示其畴昔功绩阐扬,基金管制东说念主宰理的其他基金的功绩并不组成对本基金功绩阐扬的保证。我国基金运作时候较短,不成反应股市发展的总共阶段。好意思满功绩见官网。指数/基金过往阐扬不代表畴昔,中国证券商场拓荒时候较短,上述展示不成作为投资收益保证,亦不作为投资冷漠。

一样,本年9月以来这波大反弹,包斅文管制的基金阐扬也基本跟上了指数的反弹。

主要原因在于,6月份以来国度出台“科八条”等科创板关系的政策疏通国外局面辉煌,他以为,以科创板半导体产业链为代表的电子、软件等行业畴昔的景气度有望陆续上行,从而提前作念了布局。

数据起首:财通资管数字经济夹杂型发起式证券投资基金2024年第3季度讲述,罢休2024年9月30日,所属行业起首于Wind,行业分类:申万二级行业(2021)。重仓股仅代表历史持仓,不代表畴昔投资或现在持仓,不组成投资冷漠。

总的来说,包斅文组合的平衡和都集,骨子上取决于隐含请问率的变化。

这类会动态改革组合的状态、并通过贬抑平衡的模式来抵挡尾部风险的主动管制型基金司理,永恒来看跑赢指数的但愿可能比较大。

天然,有些东说念主可能发现包斅文管制的几只基金,功绩不太一致。

那是因为包斅文作念投资,主要锚定的是功绩比较基准,这亦然从他管制险资时保留住来的风气。他旗下的家具都设定了清爽的功绩比较基准,家具的定位存在着一定的各异化。因此每只家具建设的侧重心略有各异,功绩天然不太一样。

比如,财通资管科技翻新一年定开夹杂基金,功绩比较基准是“中国计谋新兴产业成份指数收益率*60%+中债轮廓全价指数收益率*40%”,合座投向更偏泛科技行业;

财通资管数字经济夹杂发起式基金功绩比较基准是“中证数字经济主题指数收益率*75%+中债轮廓指数(全价)收益率*25%”,投向相对较窄,主要挖掘数字经济主题关系契机;

本年新发的财通资管翻新成长夹杂基金功绩比较基准是“沪深300指数收益率*70%+中债轮廓指数(全价)收益率*30%”,从全商场筛选成长股。

锚定功绩基准作念投资,是公募基金司理的基本修养。这亦然裁汰个东说念主投资者与机构投资者之间信息差的有用模式。

这样作念的公正许多,不仅让投资者知说念我方买的基金到底会投向哪些限度,还不错裁汰基民招揽基金的难度,更容易找到与自己风险偏好匹配的家具,从而普及金钱建设的有用性。

总的来讲,投资是一件特殊个性化的事情,需要束缚地磨合、匹配。关于基金司理来说,找到适合我方的布置才能永恒;关于基民来说,基金家具千千万,找到适合我方风险偏好的家具很要害。

自2020年7月10日拓荒以来,财通资管科技翻新一年定开夹杂基金2020年、2021年、2022年、2023年、2024年上半年净值增长率分辨为5.99%、19.46%、-24.85%、3.34%、-12.16%,同期功绩比较基准收益率分辨为7.47%、3.29%、-20.30%、-15.85%、-4.72%。拓荒至2024年三季度末,本基金净值增长率为6.13%,同期功绩比较基准增长率为-19.71%。本基金功绩比较基准:中国计谋新兴产业成份指数收益率×60%+中债轮廓全价指数收益率×40%。数据起首:本基金按期讲述。2020年7月10日起至2024年5月8日姜永明任本基金基金司理,2021年11月23日起于今包斅文任本基金基金司理。

自2022年12月26日拓荒以来,财通资管数字经济夹杂发起式基金A份额2023年、2024年上半年净值增长率分辨为-0.51%、-11.02%,同期功绩比较基准收益率分辨为-6.22%、-10.25%;拓荒至2024年三季度末,本基金A份额净值增长率为4.40%,同期功绩比较基准收益为2.01%。本基金功绩比较基准:中证数字经济主题指数收益率×75%+中债轮廓指数(全价)收益率×25%。数据起首:本基金按期讲述。2022年12月26日起于今包斅文任本基金基金司理。

自2020年9月2日拓荒以来,财通资管优选请问一年持有期夹杂基金2020年、2021年、2022年、2023年、2024年上半年净值增长率分辨为-0.04%、4.57%、-31.67%、-21.59%、-8.84%,同期功绩比较基准收益率分辨为3.33%、0.39%、-14.97%、-6.65%、-0.39%。拓荒至2024年三季度末,本基金净值增长率为-43.05%,同期功绩比较基准收益率-8.7%。本基金功绩比较基准:中证800指数收益率×70%+中债轮廓全价指数收益率×30%。数据起首:本基金按期讲述。2020年9月2日起至2024年3月12日于洋任本基金基金司理,2023年12月25日起于今包斅文任本基金基金司理,2024年3月19日于今王浩冰任本基金基金司理。

自2020年4月1日拓荒以来,财通资管行业精选夹杂基金2020年、2021年、2022年、2023年、2024年上半年净值增长率分辨为31.54%、8.27%、-30.92%、-21.86%、-8.09%,同期功绩比较基准收益率分辨为24.82%、-2.34%、-14.10%、-6.70%、1.54%。拓荒至2024年三季度末,本基金净值增长率为-21.50%,同期功绩比较基准收益率9.59%。本基金功绩比较基准:沪深300指数收益率×65%+中债轮廓指数收益率×35%。数据起首:本基金按期讲述。2020年4月1日起至2024年3月12日于洋任本基金基金司理,2023年12月25日起于今包斅文任本基金基金司理,2024年3月19日于今王浩冰任本基金基金司理。

风险指示:本尊府为宣传尊府,不作为任何法律文献。本基金管制东说念主得意以淳厚信用、发愤守法的原则管制和利用基金金钱,但不保证本基金一定盈利,也不保证最低收益。本基金的过往功绩过甚净值上下并不预示其畴昔功绩阐扬,基金管制东说念主宰理的其他基金的功绩并不组成对本基金功绩阐扬的保证。财通资管提醒您基金投资的“买者自诩”原则,在作念出投资方案后,基金运营现象与基金净值变化引致的投资风险,由您自行包袱。基金管制东说念主、基金托管东说念主、基金销售机构及关系机构分歧基金投资收益作念出任何得意或保证。以上信息仅供参考,如需购买关系基金家具,请您眷注投资者合适性管制关系方法,提前作念好风险测评,并笔据您自己的风险承受才智购买与之相匹配的风险等第的基金家具。本材料中说起的策略为现时环境下的投资策略过甚例如进展,本基金将笔据宏不雅环境和商场情况,应时进行投资策略的改革。本材料例如进展不代表对现实投资收益的展望、保证。在紧闭期内,您将面对因不成赎回或卖出基金份额而出现的流动性敛迹。